По предоставленным займам рыночная текущая стоимость не определяется. Займы отражаются в бухгалтерском учете и бухгалтерской отчетности исключительно по первоначальной стоимости. Допускается рассчитывать их оценку по дисконтированной стоимости. Но записи в учете при этом не производятся.

Предоставленные сторонним компаниям денежные и прочие займы отражаются по дебету $58$ счета «Финансовые вложения» на субсчете $3$ «Предоставленные займы», в корреспонденции с денежными и другими счетами, например, со счетом $07$ «Оборудование к установке» или со счетом $10$ «Материалы». Договоры займа бывают возмездными, т.е. с уплатой процентов и безвозмездными.

В случае, если оформлен договор возмездного займа, то размер и алгоритм выплаты процентов обусловлены договором. Проценты по такому договору выплачиваются в согласованном сторонами порядке. Если же порядок не оговорен, то проценты необходимо выплачивать ежемесячно до даты фактического возврата займа.

Если в договоре отсутствуют прямые указания на размер процентов, то их сумма определяется банковской ставкой рефинансирования принятой по местожительству или местонахождению заимодавца. На сегодняшний день в качестве такой ставки используют единую учетную ставку Центрального Банка РФ по кредитным ресурсам, предоставляемым коммерческим банкам.

Начисление дивидендов по выданным займам происходит по дебету $76$ счета и кредиту $91$ счета, при этом поступление дивидендов отражается по дебету денежных счетов и кредиту $76$ счета.

Начисление по займам, а также дальнейшее получение дивидендов в форме продукции отражается проводкой: Дебет $76$ Кредит $91$, Дебет $08$, $10$ и т.д. Кредит $76$.

Возврат займов отражается в учете по дебету денежных и прочих ϲᴏᴏᴛʙᴇᴛϲᴛʙующих счетов, в частности, по $07$ счету «Оборудование к установке», по $10$ счету «Материалы», по $41$ счету «Товары» и кредиту $58$ счета.

Если заемщик, по каким-либо причинам, не возвращает, в установленный срок, заем, то на данную сумму должны быть уплачены проценты, определяемые учетной ставкой банковского процента, определенной по месту жительства для граждан, либо по месту нахождения юридического лица.

Начисленные штрафные санкции учитываются по дебету 76 счета «Расчеты с разными дебиторами и кредиторами» на субсчете $2$ «Расчеты по претензиям», и кредиту $91$ счета «Прочие доходы и расходы».

Для налогообложения суммы штрафных санкций отражаются заимодавцем в составе внереализационных доходов по мере их признания заемщиком или после вынесения решения арбитражным судом.

Основные проводки в бухгалтерском учете заимодавца при займе денежных средств:

-

Дебет $58$ «Финансовые вложения» Кредит $51 (52, 50)$ «Расчетные счета» («Валютные счета», «Касса»)

-

Дебет $76$ «Расчеты с разными дебиторами и кредиторами» Кредит $91$ Прочие доходы и расходы»

-

Дебет $51 (52,50)$ «Расчетные счета» («Валютные счета», «Касса») Кредит $58$ «Финансовые вложения»

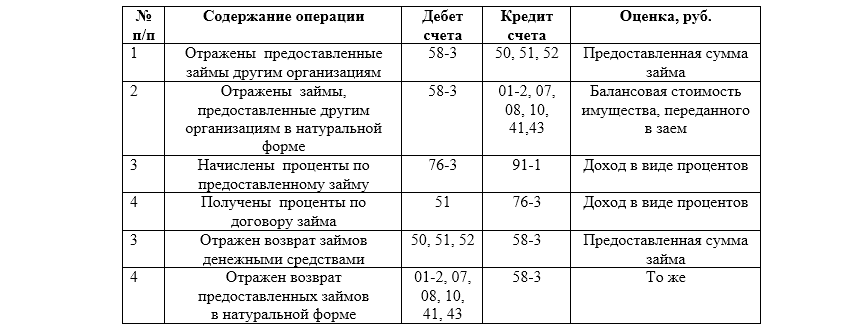

Для удобства все проводки по займам представлены в таблице:

Рисунок 1.

Гражданский Кодекс РФ в статье $814$ разрешает заключать договора целевого займа, в которых ставится условие на использование заемных средств исключительно на определенные цели. По целевому займу в договоре должно быть указано:

- конкретная цель использования полученного займа;

- меры контроля заимодавца за целевым использованием денежных средств или иного имущества.

В случае предоставления сторонним компаниям займов в иностранной валюте перерасчет в рубли стоимости обязательств, выраженных в иностранной валюте, производится по курсу ЦБ Российской Федерации для обозначенной валюты по отношению к российскому рублю на дату операций, а также дату составления бухгалтерской отчетности с зачислением возникших курсовых разниц в состав прочих доходов (расходов) предприятия.

Размер процентного займа, который предоставлен в натуральной форме, определяется на основе стоимости активов, переданных или подлежащих передаче компанией. Данная стоимость определяется на основе цены, по которой в аналогичных обстоятельствах компания определяет стоимость подобных активов. Это определено п.14 ПБУ19/02.

Размер беспроцентного займа, который предоставлен в натуральной форме, определяется на основе стоимости активов, переданных или подлежащих передаче предприятием. Данная стоимость определяется на основе цены, по которой в аналогичных обстоятельствах организация определяет стоимость сходных по характеристикам активов. Это определено п.10 ПБУ5/01.

Если заем выдается в натуральной форме, то стоимость выдаваемого имущества, не включается в расходы, как при стандартном выбытии. При возврате займа поступление материальных ценностей не является доходом предприятия.

Следует отметить, что для целей расчета налога на добавленную стоимость передача имущества по договору займа или товарного кредита признается реализацией. Соответственно возникает объект налогообложения налогом на добавленную стоимость. Если заем в натуральной форме предоставляет компания являющаяся плательщиком НДС, в момент передачи имущества в бухгалтерском учете необходимо сделать записи:

- начислен НДС с суммы процентного займа в натуральной форме: Дебет $58-3$ Кредит $68$ субсчет «Расчеты по НДС»;

- начислен НДС с суммы беспроцентного займа, в натуральной форме: Дебет $76$ Кредит $68$ субсчет «Расчеты по НДС».

При возврате займа выданного в натуральной форме сумма НДС входного со стоимости имущества отражается в учете проводкой:

-

учтен входной НДС по имуществу, поступившему при возврате процентного займа от заемщика: Дебет $19$ «НДС по приобретенным ценностям» Кредит $58-3$

-

учтен входной НДС по имуществу, поступившему при возврате беспроцентного займа от заемщика: Дебет $19$ «НДС по приобретенным ценностям» Кредит $76$ «Расчеты с разными дебиторами и кредиторами»

-

принят к вычету входной НДС, при условии, что компания является плательщиком НДС: Дебет $68$ субсчет «Расчеты по НДС» Кредит $19$«НДС по приобретенным ценностям».