Не все расходы организации можно учесть при расчете налоговой базы по налогу на прибыль полностью. Существуют затраты, которые уменьшают базу частично, в пределах установленных норм. В учете таких расходов есть свои особенности.

Рисунок 1.

Ведя разговор об учете принимаемых нормируемых расходов для целей налогообложения, следует остановиться на проблеме вычета по НДС. Налог на добавленную стоимость можно принять к вычету, если выполняются следующие условия:

- товары, работы или услуги приобретены для дальнейших операций, облагаемых НДС;

- товары, работы, услуги оприходованы;

- наличие счета-фактуры от поставщика.

С $2015$ года из пункта $7$ статьи $171$ НКРФ исключен второй абзац, по которому НДС по расходам нормируемым, учитываемым при расчете налога на прибыль, подлежат вычету в пределах нормативов. На сегодняшний день, в пределах нормативов к вычету относится НДС только с представительских расходов, которые относятся к нормируемым.

Нормы для расходов указаны в Налоговом кодексе и в постановлениях Правительства Российской Федерации. Возможно установление норм в особом порядке.

К расходам, нормируемым в соответствии с Налоговым кодексом, относятся:

- затраты на рекламу,

- добровольное страхование работников,

- создание резерва по сомнительным долгам,

- представительские расходы,

- проценты по заемным средствам,

- затраты, связанные с реализацией продукции СМИ и книг.

Подпункт $28$ пункта один статьи $264$ НКРФ гласит, что предприятия в прочие расходы, уменьшающие базу по налогу на прибыль, включают затраты на рекламу. В пункте четыре этой же статьи определено, что расходы на рекламу могут уменьшать налоговую базу только в пределах одного процента выручки от реализации. Но это относится не ко всем рекламным затратам. Не нормируются для целей налогообложения расходы:

- на рекламу через СМИ и телекоммуникационные сети;

- световую и прочую наружную рекламу, включая изготовление рекламных стендов и щитов;

- участие в выставках, экспозициях, ярмарках;

- оформление витрин, комнат образцов, выставок-продаж, демонстрационных залов;

- изготовление рекламных брошюр и каталогов;

- уценку товаров, полностью или же частично утративших свои качества при экспонировании.

Все прочие расходы на рекламу являются нормируемыми. Данные затраты нельзя списывать до момента, пока не определена сумма выручки от реализации. Нормируемые расходы на рекламу списываются после окончания квартала или месяца, в зависимости от отчетного периода. Затраты в пределах установленной нормы включаются в налоговую базу.

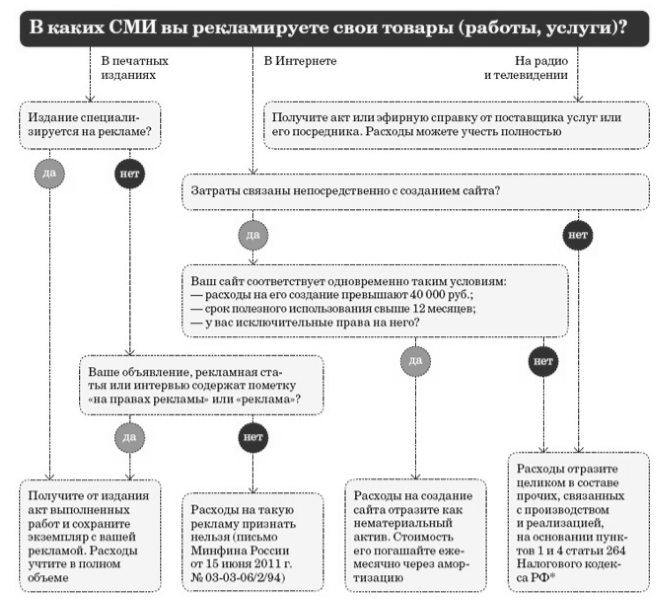

Приведенная ниже схема поможет понять, как учитывать рекламу в СМИ для целей налогообложения.

Рисунок 2.

Расходы, произведенные сверх норм не учтенные в одном отчетном периоде, можно признать в следующем отчетном периоде (в течении года). Согласно пп. $22$ пункта $1$ ст. $264$ НКРФ, представительские расходы входят в состав прочих расходов. К ним относятся затраты, обусловленные проведением официальных приемов и обслуживанием представителей сторонних предприятий, участвующих в переговорах. Официальный прием – это завтрак, обед или другое аналогичное мероприятие. К представительским расходам относятся также затраты, связанные с приемом и обслуживанием участников заседаний руководящего органа компании и официальных лиц принимающей стороны. Расходы на доставку участников к месту встречи и обратно, обслуживание во время переговоров, оплата услуг стороннего переводчика — все это представительские расходы. В составе расходов на представительские цели можно учесть стоимость спиртных напитков, которые приобретены для проведения официального мероприятия, но только при условии, если они подтверждены документально и экономически обоснованны. Оплату проживания в гостинице участников встречи нельзя включать в состав представительских расходов для целей налогообложения по налогу на прибыль. Не относятся к представительским и расходы на развлечения, отдых, профилактику или лечение заболеваний.

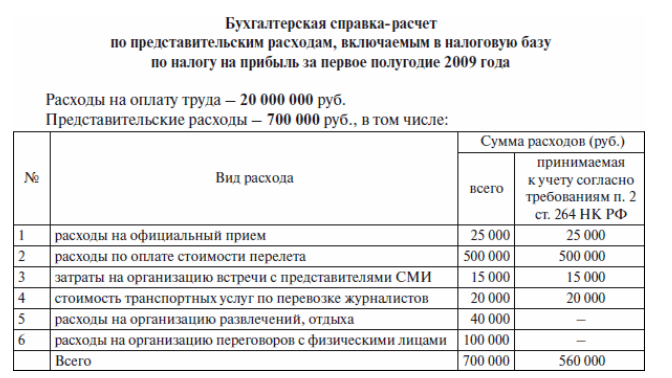

Согласно пункту $2$ статьи $264$ НКРФ, все виды представительских расходов нормируемые. Их стоимость включается в налоговую базу в сумме, не превышающей $4\%$ от суммы расходов на оплату труда за отчетный период. Расходы на представительские цели учитываются в следующем порядке. Расходы на оплату труда рассчитываются нарастающим итогом с начала года и умножаются на четыре процента. Полученный результат сравнивается с суммой представительских расходов за тот же период. Представительские расходы в рамках четырех процентов расходов на оплату труда за отчетный период включаются в налоговую базу.

Справка-расчет по нормируемым расходам может выглядеть следующим образом:

Рисунок 3.

Учет процентов по заемным средствам определен в статье $269$ НКРФ. Для учета в налоговой базе процентов необходимо определить способ расчета суммы процентов, включаемые в расходы. Существует два способа:

- исходя из средней ставки процентов,

- исходя из ставки рефинансирования Банка России.

Первый способ может использоваться налогоплательщиками, предполагающими взять одновременно несколько кредитов или займов. Второй способ имеют право применять все налогоплательщики. Выбранный способ учета процентов необходимо отразить в учетной политике.

В соответствии с пунктом $16$ ст. $255$ НКРФ затраты на добровольное пенсионное, медицинское страхование и на личное страхование сотрудников учитываются в налоговой базе в составе расходов на оплату труда. Взносы по добровольному страхованию включаются в расходы только по следующим договорам:

- долгосрочного страхования жизни, при сроке действия договора не менее пяти лет;

- негосударственного пенсионного обеспечения, если учет пенсионных взносов ведется на именных счетах участников негосударственных пенсионных фондов, с выплатой пенсии до окончания средств на именном счете участника, но в течение не менее $5$ лет;

- добровольного пенсионного страхования, если предусмотрена пожизненная выплата пенсий;

- добровольного личного страхования сотрудников, со сроком действия не менее $1$ года и если предусмотрена оплата страховщиками медицинских расходов;

- добровольного личного страхования на случай смерти или утраты трудоспособности в результате исполнения им трудовых обязанностей.

Для включения обозначенных взносов в расходы существуют определенные условия:

- страховая организация должна иметь лицензии на ведение соответствующих видов деятельности;

- расходы на добровольное страхование могут уменьшать налогооблагаемую базу в размере, в совокупности не превышающем двенадцати процентов суммы расходов на оплату труда.

- для взносов по договорам медицинского страхования, включаемых в расходы, лимит составляет только шесть процентов суммы расходов оплаты труда;

- взносы по договорам страхования, которые заключаются на случай смерти или утраты трудоспособности, в расходах не могут превышать пятнадцати тысяч рублей на одного работника.

Помимо фактических расходов налогоплательщики имеют право уменьшать налоговую базу на сумму начисленных резервов. Правила учета данных расходов определены в статье $266$ НКРФ.

Сомнительным долгом считается дебиторская задолженность, которая возникла в результате реализации товаров, работ или услуг и не погашенная в установленные в договоре сроки, не обеспеченная при этом залогом, поручительством или банковской гарантией. Отчисления в резервы по сомнительным долгам входят в состав внереализационных расходов. Резерв по сомнительным долгам может быть использован только на покрытие убытков от безнадежных долгов, то есть тех долгов, по которым истек срок исковой давности или нет возможности их изъять.

Компании, которые реализуют периодические печатные издания, в составе прочих расходов учитывают затраты на бракованные, утратившие товарный вид или недостающие экземпляры. Но такие расходы не могут превышать семи процентов стоимости всего тиража определенного номера периодического печатного издания. Периодические печатные издания можно списать, если они не проданы до выхода следующего номера, непериодические издания только после истечения двух лет со дня выхода в свет, календари только после 1 апреля года, к которому они относятся. Указанные расходы нормируются, и не могут превышать 10% стоимости тиража данного номера периодического издания или книжной продукции.