Характеристика земельного налога

Земельный налог представляет собой региональный налог, который начисляют и оплачивают юридические лица – организации всех форм собственности, индивидуальные предприниматели и физические лица, которые владеют земельными участками, являющимися объектами налогообложения на основании:

- права собственности;

- права постоянного (бессрочного) пользования;

- права пожизненного наследуемого владения.

Объектом налогообложения являются земельные участки, которые расположены в пределах муниципального образования, на территории которого введен земельный налог.

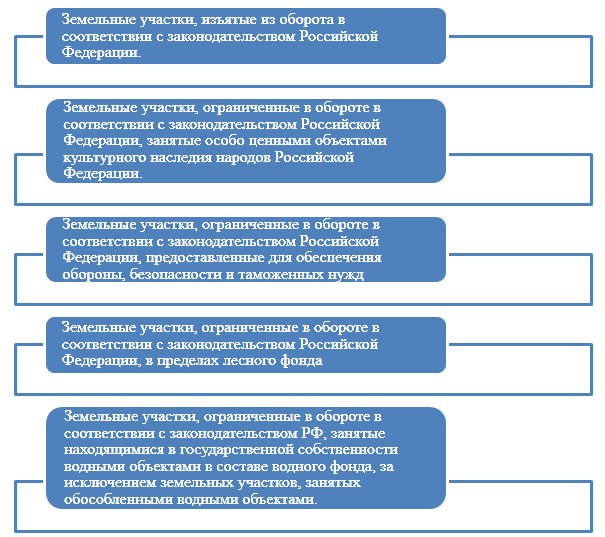

Не являются объектами налогообложения следующие виды земельных участков (Рис.1)

Рисунок 1. Объекты, не подлежащие налогообложению земельным налогом

Не являются налогоплательщиками земельного налога юридические лица – организации всех форм собственности, индивидуальные предприниматели и физические лица, которые используют земельные участки на основании безвозмездного срочного пользования или полученных по договору аренды. В случае использования арендуемого земельного участка земельный налог начисляют и уплачивают владельцы такого участка, а арендаторы уплачивают арендную плату.

Особенности начисления и уплаты земельного налога

Регулирование земельного налога осуществляется Налоговым Кодексом российской Федерации (31 глава), а также нормативно-правовыми актами субъектов Российской Федерации, или законами городов федерального значения: Москва, Санкт-Петербург.

Налоговой базой при исчислении земельного налога, признается кадастровая стоимость земельных участков, определяемая согласно земельному законодательству Российской Федерации.

Кадастровая стоимость земельных участков формируется исходя из кадастровой оценки таких участков.

Информация о стоимости земельных участков содержится в государственном кадастре недвижимости, который представляет собой систематизированный свод сведений и документов об объектах кадастрового учета.

Информация о каждом земельном участке включает:

- сведения о кадастровой стоимости земельного участка,

- сведения об оценщиках, проводивших работы по государственной кадастровой оценке, с указанием даты проведения таких работ.

- сведения о местоположении границ земельного участка,

- сведения о категории земель,

- сведения о площади земель,

- сведения о виде разрешенного использования,

- сведения о находящихся на таком земельном участке объектах недвижимости.

Каждый объект кадастрового учета имеет свой уникальный кадастровый номер. Владельцу земельного участка выдается кадастровый паспорт, который представляет собой выписку из государственного кадастра недвижимости.

Налоговые ставки для исчисления земельного налога определяются нормативно-правовыми актами субъектов Российской Федерации. Такие ставки не могут превышать:

0,3 % для

- земельных участков сельскохозяйственного назначения;

- земельных участков, на которых расположены жилищным фондом и объекты инженерной инфраструктуры;

- земельных участков, которые приобретены или предоставлены для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства.

1,5% для прочих земельных участков.

Для некоторых категорий плательщиков установлены льготы по начислению земельного налога. Льгота представляет собой уменьшение налоговой базы на $10000$ рублей на каждого налогоплательщика на территории одного муниципального образования.

Особенности бухгалтерского учета земельного налога

Для начисления земельного налога, Планом счетов предусмотрен счет 68 «Расчеты по налогам и сборам» в части открытого к нему субсчета «Расчеты по земельному налогу». Например, субсчета 68.3.

Если организация имеет в собственности несколько земельных участков, то для аналитического учета, необходимо открыть субсчета третьего и четвертого порядков.

При начислении земельного налога формируется проводка:

- Д-т 20,23,25,26 (по счетам учета затрат)

-

К-т 68.3

При оплате земельного налога, путем перечисления денежных средств с расчетного счета организации, формируется проводка:

-

Д-т 68.3

-

К-т 51

При оплате земельного налога, путем оплаты наличными денежными средствами из кассы организации, формируется проводка:

-

Д-т 68.3

- К-т 50

Налоговый период по земельному налогу составляет календарный год, а отчетным периодом – является квартал.

Порядок и сроки уплаты земельного налога, определяются нормативно-правовыми актами субъектов Российской Федерации. Также могут быть предусмотрены авансовые платежи по оплате налога для организаций и индивидуальных предпринимателей.

Согласно п. 1 статьи 397 Налогового Кодекса Российской Федерации, срок уплаты земельного налога не может быть установлен ранее 1 февраля года, следующего за отчетным налоговым периодом.

Предприятия и индивидуальные предприниматели рассчитывают сумму земельного налога самостоятельно, в то время как физические лица оплачивают такой налог согласно налоговому уведомлению, полученному ими от налоговых органов.

Также до 1 февраля в налоговые органы подается Налоговая декларация по земельному налогу по форме КНД-1153005.