Характеристика водного налога

Водный налог представляет собой федеральный прямой налог, который уплачивают юридические лица (организации всех форм собственности) и индивидуальные предприниматели, которые осуществляют специальное или особое пользование водными ресурсами, признаваемыми объектами налогообложения.

Не являются налогоплательщиками водного налога предприятия индивидуальные предприниматели и физические лица, которые осуществляют водопользование на основании договоров водопользования или решений о предоставлении водных объектов в пользование, соответственно заключенных и принятых после введения в действие Водного кодекса Российской Федерации.

Регулируется водный налог гл. 25.2 Налогового Кодекса Российской Федерации и Водный Кодексом Российской Федерации.

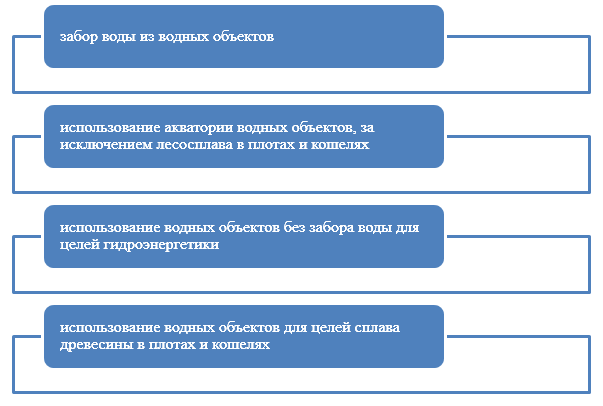

Объектами налогообложения водным налогом являются (Рис.1):

Рисунок 1. Объекты налогообложения водным налогом

Все налогоплательщики водного налога обязаны встать на учет в налоговые органы по месту нахождения объектов налогообложения. Если у налогоплательщиков на балансе содержится несколько таких объектов в разных районах, то они должны поставить на учет такие объекты в каждом таком районе.

Муниципальная и частная собственность на водные объекты разрешена только на небольшие по площади водные объекты, которые не имеют гидравлической связи с крупными водными объектами.

Такие налогоплательщики могут пользоваться водными объектами на основании:

- Права ограниченного пользования – водный сервитут.

- Права долгосрочного пользования.

- Права краткосрочного пользования.

Порядок начисления и уплаты водного налога

Налоговая база по объектам налогообложения определяется в отношении каждого такого объекта отдельно. Существует порядок определения базы налогообложения:

- Налоговая база рассчитывается как объем воды при заборе воды из водного объекта.

- Налоговая база рассчитывается как площадь предоставленного водного пространства при использовании акватории водных объектов. Исключение составляют сплав древесины в плотах и кошелях.

- Налоговая база рассчитывается как количество произведенной электроэнергии при использовании водных объектов без забора воды для целей гидроэнергетики.

- Налоговая база рассчитывается как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100, при использовании водных объектов для целей сплава древесины в плотах и кошелях.

Если объем забора воды превышает установленный лимит, то ставки водного налога увеличиваются в 5 раз на количество превышения. Если не утверждены квартальные лимиты забора воды, то такие лимиты устанавливаются из расчета $^1/_4$ годового лимита.

Определяется объем забора воды тремя способами:

- по показаниям водоизмерительных приборов, которые фиксируются в журнале первичного учета использования воды.

- на основании времени работы и производительности технических средств.

- на основании норм водопотребления.

Если в отношении водного объекта установлены различные налоговые ставки, то налоговая база рассчитывается налогоплательщиком по каждой такой ставке.

Налогоплательщики по окончании отчетного периода (квартал) самостоятельно определяют размер водного налога путем произведения ставки налога на налоговую базу.

Ежеквартально до 20 числа месяца следующего за отчетным кварталом, налогоплательщики подают в налоговые органы декларацию – КНД-1151072 – Налоговая декларация по водному налогу.

Такая декларация подается по месту нахождения все объектов водопользования.

Особенности бухгалтерского учета водного налога

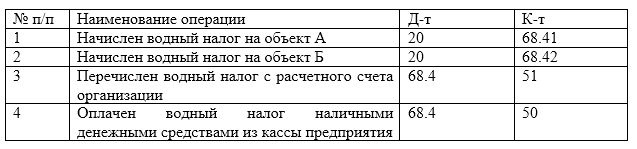

Как и любой налог, учет водного налога предполагает применение счета 68 «Расчеты по налогам и сборам», а именно – открытый к нему субсчет «Расчеты по водному налогу». Например, субсчет 68.4.

В случае если налогоплательщика несколько объектов водопользования, то аналитический учет производиться по каждому такому объекту, или типу налоговой ставки. Для аналитического учета открывают субсчета третьего и четвертого порядка.

По кредиту данного счета производится начисление налога по итогам отчетного периода.

По дебету счета производится его уплата в бюджет путем перечисления с расчетного счета, или оплата наличными денежными средствами из кассы организации.

Начисленный водный налог относится на прочие расходы организации и учитывается на счете 91.2.

В общем, типовые проводки по учету водного налога следующие (табл.1):

Рисунок 2. Проводки по учету водного налога

Федеральным законодательством не предусмотрены льготы по начислению и оплате данного налога.

Оплата водного налога производится по месту нахождения объектов водопользования.

Исключение по оплате водного налога составляют организации, имеющие статус крупных плательщиков. Такие налогоплательщики подают декларацию и уплачивают водный налог по месту, где они состоят на учете, а не по месту нахождения объектов водопользования.

Оплата водного налога должна производиться не позднее 20 числа месяца, следующего за отчетным кварталом. Если 20-ое число приходится на выходной или праздничный нерабочий день, то крайним сроком оплаты водного налога будет первый рабочий день, следующий за 20-ым числом.