Характеристика акцизного сбора

Регулируется акцизный сбор Налоговым Кодексом Российской Федерации, а именно главой $22$.

Размеры акцизного налога включаются в стоимость определенных товаров. Так же, как и НДС, акцизы, в конечном счете, оплачиваются покупателями.

Акциз могут уплачивать как организации, так и индивидуальные предприниматели, при осуществлении операций с подакцизными товарами, как на территории Российской Федерации, так и при перемещении через таможенную границу за пределы страны.

Акцизный сбор содержит две основные функции:

- Фискальная функция. Заключается в наполнении федерального бюджета сборами по акцизным ставкам.

- Регулирующая функция. Заключается в том, что ставки акцизных сборов управляют спросом и предложением на подакцизные группы товаров.

Главная отличительная особенность акцизного сбора, заключается в том, что подакцизными могут быть только товары, а не работы или услуги.

Ставки акцизного сбора

Ставки акцизного сбора различны для разных групп товаров и утверждаются на три года.

На сегодняшний день они представлены следующим образом:

-

Табачные изделия

- на все виды табачных изделий – $2$ тыс. руб./кг.;

-

Алкоголь

- спиртосодержащая продукция – $400$ руб./литр.

- пиво крепостью $0,5-0,8$ – $20$ руб./литр

- крепкое пиво – $37$ руб./литр

- шампанское – $26$ руб./литр

- вина – $9$ руб./литр

-

Бензин

- бензин $7,53$ тыс. руб./т.

- диз. топливо $4,15$ тыс. руб./т.

Особенности начисления и уплаты акцизного сбора

Операции с отдельными видами товаров, подлежащих акцизному сбору, имеют свои особенности возникновения обязательств по начислению и оплате таких ставок.

Например, акцизные ставки на прямогонный бензин и продукты нефтехимии начисляют и оплачивают только их производители.

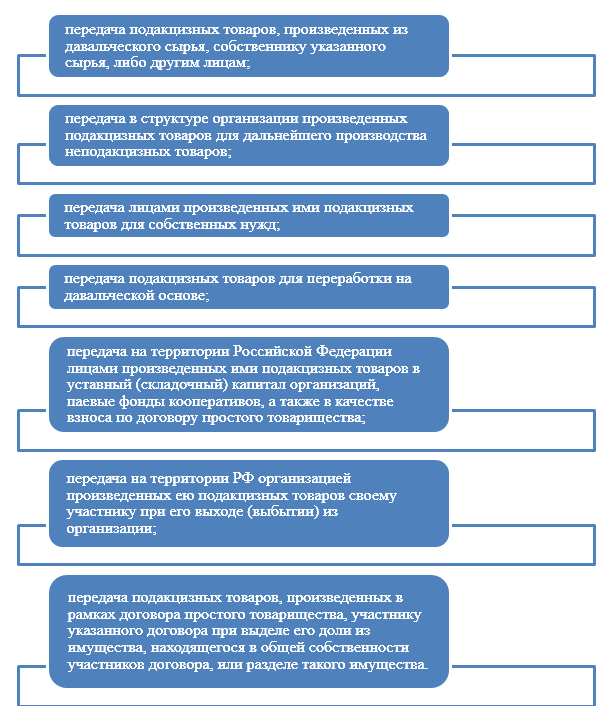

Объектом обложения акцизами признаются и некоторые операции по передаче на территории РФ произведенных подакцизных товаров (Рис.1):

Рисунок 1. Объекты налогообложения акцизным сбором

Расчет акциза имеет свои особенности. Например, при начислении акцизного сбора для алкогольной продукции расчет будет следующим.

Ставка на спиртосодержащую продукцию – $400$ руб./литр Был произведен алкоголь, в составе которого содержится $40\%$ этанола. Объем $300$ литров. Сначала необходимо определить базу налога, путем пересчета на безводный спирт:

$300 \cdot 40 \div 100 = 120$ л.

Сумма акциза составит $120 \cdot 400 = 48000$ руб.

К начисленным ставкам акцизного сбора налогоплательщики могут применить налоговые вычеты, применение которых регулируется ст.200 гл.22 Налогового Кодекса Российской Федерации. Налоговые вычеты применяются в соответствии с правилами, описанными в данной статье. Вычетам подлежат суммы акциза, которые предъявляются продавцами подакцизных товаров при их ввозе на территорию Российской Федерации и иные территории, и объекты, находящиеся под ее юрисдикцией.

Бухгалтерский учет акцизов

Для бухгалтерского учета акцизных сборов применяется счет 68 «Расчеты по налогам и сбором», субсчет «Расчеты по акцизам».

По кредиту счета производится начисление налога по акцизным ставкам, а по дебету - или их уплата в бюджет, или налоговые вычеты, уменьшающие базу налогообложения.

Если предприятие производит или реализует несколько видов подакцизных товаров, то учет акциза по каждому из них ведется аналитически, путем открытия субсчетов третьего и четвертого порядков.

В конце отчетного периода (месяца) определяется общая сумма акцизного сбора, которая подлежит уплате в бюджет.

Оплата производится два раза за один отчетный период.

1 раз – оплата аванса, за произведенную или реализованную подакцизную продукцию до 15 числа отчетного месяца – оплачивается не позже 30 числа этого месяца.

2 раз – оплата оставшейся части акцизного сбора за отчетный месяц – оплачивается не позднее 15 числа месяца, следующего за отчетным.

При импорте подакцизной продукции, оплата сбора производится в соответствии с правилами Таможенного кодекса российской Федерации. Оплачивают суммы акцизного сбора по местам их производства или реализации. То есть, если у предприятия объекты производства находятся в разных районах, то и оплата будет производиться по разным районам.

Ежемесячно налогоплательщики акцизных сборов подают декларацию в налоговые органы по месту производится или реализуется подакцизная продукция.