Сущность риск-менеджмента

Риски неизбежны в работе любой организации. При этом риск может исчисляться в финансовых категориях, а значит, воздействовать на риски можно с помощью финансовых инструментов. Риск-менеджмент является совокупностью стратегических и финансовых приемов, применяемых в организации с целью снижения риска. В его основе лежит поиск и организация работ по снижению рисков в условиях неопределенной внешней среды. Конечная цель риск-менеджмента – получить наибольшую прибыль при оптимальном соотношении дохода и рисков.

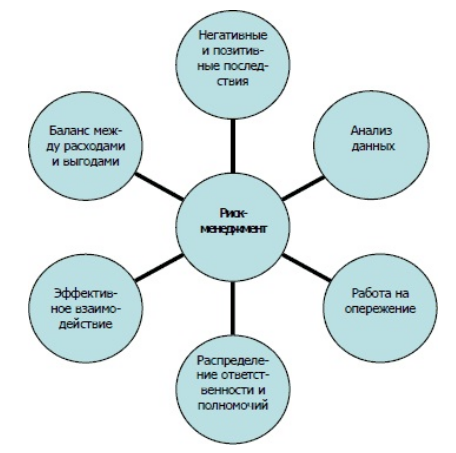

В целом, риск-менеджмент является разработанной системой управленческих мер по снижению рисков. Он осуществляется на стратегическом и тактическом уровнях управления. Объектом управления в риск-менеджменте становятся риски, рисковые вложения капитала и отношения между организациями в процессе рисковой ситуации (страхователь – страховщик, заемщик – кредитор и т.д.). На практике риск-менеджментом занимается особая группа людей в организации (финансовые менеджеры, специалисты по страхованию, аквизиторы, актуарии, андеррайтеры и т.д.). Базовые факторы риск-менеджмента представлены на рисунке.

Рисунок 1.

Обеспечение эффективного риск-менеджмента базируется на своевременной и полноценной информации о ситуации и хорошей циркуляции информации внутри организации. Информационное обеспечение риск-менеджмента включает в себя:

- статистические данные;

- экономическую информацию;

- коммерческие данные;

- финансовые показатели.

Принципы риск-менеджмента

- Не превышать размер собственного капитала при рисковых операциях;

- Думать о последствиях и осуществлять прогнозирование;

- Прибыль от риска не должна быть больше объемов риска;

- Положительное решение принимается только при отсутствии сомнения;

- Любое обоснованное сомнение ведет к отрицательному решению;

- Спектр решений не ограничивается одним, всегда есть альтернативы.

Реализация правил на практике подразумевает, что перед принятием решения о рискованных вложениях капитала производится тщательный анализ перспектив и текущего состояния. Кроме того, менеджеры проводят расчет вероятности риска, к чему может привести наступление рисковой ситуации. Если риск высокий, то от вложения отказываются. Перед принятием решения (положительного или отрицательного), менеджеры ищут и другие альтернативы. Если их нет, при наличии сомнений от вложения отказываются.

Функции риск-менеджмента

- разрешение рисковых ситуаций;

- осуществление рискованных вложений капитала;

- меры по снижению рисков;

- страхование рисков;

- установление экономических отношений между разными участниками рынка;

- разработка перспектив изменений финансов организации;

- регулярный контроль организации на предмет снижения или возрастания рисков деятельности.

Подходы к управлению рисками

Грамотный риск-менеджмент подразумевает, что менеджер четко представляет себе цель и имеет возможность влиять на те составляющие рисков, которые могут помешать достижению цели. Формулировка цели управления является достаточно проблематичной областью, так как у рисков много разных характеристик, которые могут меняться в зависимости от области деятельности организации.

Двумя основными инструментами по управлению рисками являются страхование и диверсификация производства. При этом средний уровень затрат в организации растет, но стабильность ситуации также увеличивается. Выплата страховых взносов ведет к финансовым расходам, но снижает неопределенность внешней среды и будущих ситуаций. Диверсификация помогает распределить финансы на несколько разных типов продукции. Если самый выгодный продукт вдруг начинает приносить убытки, другие продукты позволяют организации выжить на рынке.

В современных условиях управление рисками существенно упрощается, благодаря внедрению информационных технологий в повседневную деятельность организаций. Математическое моделирование, статистические расчеты гораздо легче делать при помощи компьютеров, это занимает меньше времени.

В риск-менеджменте выделяют оперативное и стратегическое управление рисками. Оперативное управление осуществляется постоянно, оно связано с обеспечением качества продукции, плановым снижением экологических рисков, контактами с потребителями, поставщиками, работниками организации и т.д. На стратегическом уровне руководство организации проводит оценку рисков высокого уровня, которые могут повлиять на организацию в долгосрочной перспективе. Например, проводятся расчеты того, будет ли товар в продаже через 10-20 лет, и по какой цене. Здесь важными инструментами становятся методы прогнозирования и экспертные оценки ситуации.

Риск-менеджмент – динамичный вид менеджмента. Его эффективность часто определяется быстротой реакции на изменение условий внешней среды. Поэтому он базируется на стандартных приемах управления рисками, на быстрой реакции, опыте и интуиции менеджера.