Понятие кредитного риска

Любая сфера, связанная с предпринимательством, аффилирована не только с возможностью получения прибыли, но и с вероятностью несения убытков и определенными рисками.

Под риском понимают потенциальную возможность возникновения чистого убытка или же получения доходов в сумме меньшей, чем планировалось.

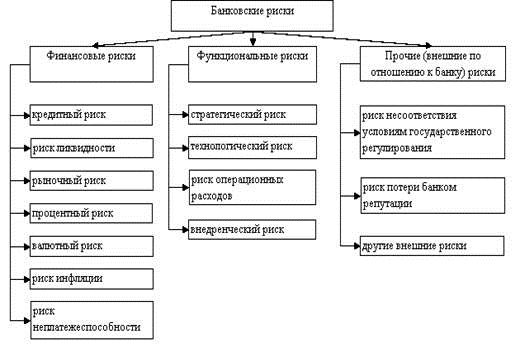

Коммерческие риски можно классифицировать по ряду критериев.

Особое место для коммерческих банков занимают кредитные риски. Обычно кредитные риски подразделяют на две подгруппы:

- риск того, что конкретный заемщик не сможет вернуть в оговоренные сроки сумму основного долга и проценты. Такого рода кредитный риск связан с кредитованием, облигационными займами, вексельными обязательствами и т.д.;

- риск снижения стоимости активов кредитора или снижения их фактической доходности. В таком случае источник кредитного риска- весь совокупный кредитный портфель, а не отдельный кредит.

Итак, как было сказано выше. Возникновение кредитного риска может произойти как по отдельно взятому кредиту, так и по всему кредитному портфелю банка. Поэтому для коммерческого банка важно разработать грамотную кредитную политику, под которой понимается утвержденный документ, описывающий порядок работы и схему организации работы по контролю за кредитной деятельностью банка.

На уровень кредитного риска влияют различные факторы, как внешние, так и внутренние.

К числу внешних факторов можно отнести такие, которые никак не соотносятся с действиями персонала банка. Заемщик может не уплачивать долг и проценты, несмотря на верность и рациональность действий сотрудников кредитного отдела банка.

Факторы внутреннего действия, наоборот, обусловлены возможностью влияния на кредитование сотрудников кредитного подразделения – ошибки оформления документов, неверная оценка кредитоспособности заемщика, нарушения профессионального поведения и должностных инструкций, правил кредитования.

Характеристика банковского кредитного риска

На современном этапе развития экономических отношений процесс управления кредитным портфелем приоритетен, он предусматривает постоянное обновление и актуализацию методов оценки кредитных рисков, и их анализ, совершенствование процесса кредитования.

Высокий уровень конкуренции заставляет банки реализовывать широкий спектр кредитных операций. При этом банки стремятся не только к увеличению объемов кредитования, но и к получению максимально возможной прибыли параллельно с улучшением качества и структуры кредитного портфеля.

Кредитные риски взаимосвязаны с качеством кредитного портфеля. Для покрытия возможных убытков банки создают резервы на возможные потери по ссудам.

Каждый банк заинтересован в повышении доходности кредитного портфеля. Так как кредитный риск напрямую влияет на уровень доходности от кредитования, то большое значение придается оценке степени влияния кредитного риска на доходность портфеля. Такая оценка производится на систематической основе в каждом банке с целью расширения возможностей при принятии оперативных управленческих решений по предотвращению неблагоприятных воздействий кредитного риска на доходы. Обычно для оценки влияния кредитных рисков применяется система количественных и качественных показателей, организованных в систему коэффициентов.

Основу процесса управления кредитными рисками составляет принцип разграничения компетенции сотрудников – четко сформированное разложение полномочий руководителей разных уровней в процедуре предоставления кредита, изменения условий кредитной сделки в зависимости от суммы кредита, степени рискованности сделки и иных характеристик.

Сотрудника банков на постоянной основе проводят мониторинг кредитного портфеля для повышения его качества. В ходе анализа выявляют причины и факторы, з-за которых портфель может ухудшить свою качественную структуру, принимаются меры по устранению негативных факторов. Обычно подробный анализ проводят раз в квартал, при этом анализируются основные показатели: процентные ставки, сроки кредитов, наличие просроченной задолженности и т.д.