Кредитный риск и факторы его возникновения

Кредитный риск подразумевает собой возможность невозврата денежных средств должником, в установленные кредитным договором сроки.

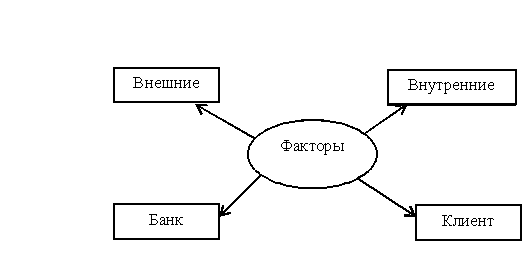

Существуют следующие факторы, которые оказывают влияние на возникновение риска:

Рисунок 1. Факторы возникновения кредитного риска. Автор24 — интернет-биржа студенческих работ

Внешние факторы - к данной группе можно отнести: текущее состояние, а так же прогнозируемое развитие экономики страны на будущее, немаловажную роль играют денежно-кредитная, внешняя и внутренняя политик государства, изменения, произошедшие в результате регулирования государством какой-либо сферы, будь то экономика, политика и другое.

Можно выделить следующие внешние риски: экономический, политический, социальный, отраслевой и т.д.

Внутренние факторы - к данной группе факторов относят внутреннее регулирование кредитных отношений между банком и клиентом. К таким факторам можно отнести: кредитные возможности банка, уровень кредитного риска, эффективность кредитного и депозитного портфелей, способы обеспечения по кредитам, количественный состав кредитного портфеля и прочее. Факторы влияния на кредитную сделку со стороны коммерческого банка.

Немаловажным является организация банком процесса кредитной сделки. Так, банк может влиять на появление кредитных рисков следующим образом: недостаточная квалификация специалистов банка, нехватка сведений о заемщике, недостаточность нормативно-правовой документации, несоблюдение требований кредитной сделки и прочее.

Не исключено также и влияние самого клиента на появление кредитного риска. К рискообразующим факторам со стороны клиента относят: форма кредита, сроки кредитования, способы обеспечения, цель использования кредита, объем заемных средств.

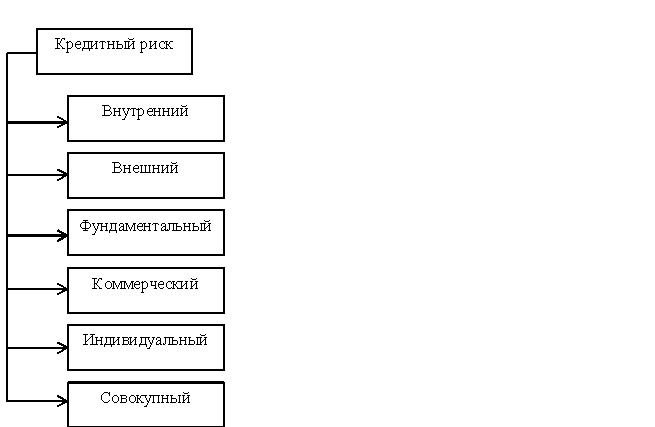

Классификация кредитного риска

Рисунок 2. Классификация кредитного риска. Автор24 — интернет-биржа студенческих работ

Внутренний - такой риск связан с особенностями кредитного продукта, а так же с появлением проблем финансового характера по причине того, что клиент не может полностью справиться со своими обязательствами.

Внутренний риск, в свою очередь, делится на:

- Риск ликвидности. Представляет собой нарушение равновесия в части активов и пассивов банка по срокам и объемам.

- Операционный риск. Данный риск включает в себя следующие элементы: организация кредитного обслуживания, способы оценки кредитного портфеля и т.д.

- Риск обеспечения по кредиту.

- Риск невозврата суммы долга.

Внешний - данный риск зависит от уровня платежеспособности клиента – заемщика, его надежности.

Внешний риск можно подразделить на следующие подвиды риска:

- Политические риски. Снижение платежеспособности заемщика вследствие неблагоприятной политический обстановки.

- Инфляционные риски. Данные риски связаны с возможной неплатежеспособностью заемщика по причине последствия инфляции.

- Экономические (микроэкономические). Влияние ситуации в секторе экономики на заемщика.

Фундаментальный - к таким рискам относятся риски, которые связаны непосредственно с качеством залога заемщика, принятием решения о выдаче кредита, который не подходит под нормативы коммерческого банка.

Коммерческий - данный кредитный риск относится к сегменту рынка – малому, среднему и крупному бизнесу, и связан с политикой банка в отношении данных юридических лиц.

Индивидуальный - такой риск связан с риском кредитного продукта, услуги, сделки в целом и т.д.

Совокупный - данный вид риска представляет собой угрозу для кредитного портфеля в целом.

Правильно сформированная и научно-обоснованная классификация позволяет выявить место каждого вида риска в общей системе рисков.

Классифицирование рисков позволяет эффективно применять конкретные методы по управлению и минимизации риска.

Управление кредитными рисками в банке

Управление кредитными рисками представляет собой комплекс мероприятий, который призван снизить возможность появления кредитного риска. Система управления банковскими рисками — это совокупность приемов (способов и методов) работы персонала банка, позволяющих обеспечить положительный финансовый результат при наличии неоп-ределенности в условиях деятельности, прогнозировать наступление рискового события и принимать меры к исключению или снижению его отрицательных последствий.

Только качественно организованная система управления рисками в коммерческом банке, позволяет своевременно определять риски и контролировать их.

Объектами системы управления являются активы и финансовые инструменты коммерческого банка (кредиты и займы). Субъект управления риском представлен структурными подразделениями коммерческого банка, которые осуществляют непосредственно процесс управления рисками.

Рассмотрим основные принципы, на которых основывается данная система управления.

Комплексность. Оценка риска должна включать в себя все стороны кредитной деятельности банк. Это необходимо для того, чтобы определить фактический уровень риска, а так же сформировать меры регулирования такого риска.

Системность. Осуществляя комплексную оценку риска кредитного портфеля в целом, появляется необходимость группировать финансовые показатели кредитоспособности клиента с информацией, которая была получена при беседе с клиентом.

Динамичность. Скорость реагирования банка на какие-либо изменения, внутренние или внешние, влияет на время определения риска, а так же принятия мер по его устранению.

Объективность. Оценка кредитного портфеля должна носить точный, конкретный характер, основываться на достоверной информации, а так же подкрепляться верными расчетами.

Принципы управления формируют цель управления, которая заключается в увеличении качества кредитного портфеля коммерческого банка, при помощи минимизации его риска.

Исходя из установленной цели, вытекают задачи управления кредитными рисками. Они состоят в следующем: информация о состоянии кредитного риска должна быть точной и оперативной; необходимо осуществлять качественную и количественную оценку кредитного риска; для оценки дальнейших мероприятий по уменьшению риска, необходимо установить взаимосвязь между различными видами рисков; система управления рисками должна формироваться на момент появления такого риска.