Цели и задачи налогово-бюджетной политики государства

В современном мире налогово-бюджетная политика выступает неотъемлемым инструментом государственного регулирования национальной экономики. В общем виде она представляет собой политику правительства, основанную на использовании бюджетно-налоговой системы государства в целях решения социальных задач и развития деловой активности.

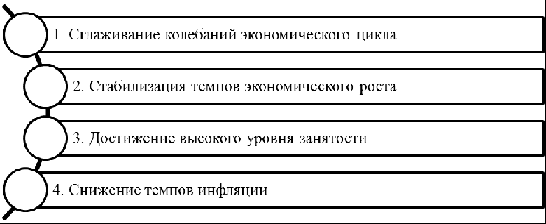

Основные цели налогово-бюджетной политики отражены на рисунке 1. Так или иначе, все они направлены на сглаживание циклических колебаний национальной экономики государства.

Рисунок 1. Цели налогово-бюджетной политики. Автор24 — интернет-биржа студенческих работ

Из целей налогово-бюджетной политики вытекает ее основополагающая задача, которая сводится к необходимости сбалансированности макроэкономических систем. Решение социальных задач общества и регулирование уровня деловой активности обеспечивается посредством сбора налогов и расходования средств государственной казны.

В целом бюджетно-налоговая политика, осуществляемая органами государственной власти, ориентирована на производство не инфляционного валового национального продукта и сбережение полной занятости. Она же задает направление развития народного хозяйства, и его темпы.

В конечном счете, сущность налогово-бюджетной политики сводится к стратегически правильному формированию госбюджета посредством действующей в стране системы налогообложения и манипулирования средствами госбюджета ради достижения поставленных целей.

Сегодня реализация налогово-бюджетной политики выступает неотъемлемым элементом управления экономики страны и стабилизации ее цикличных колебаний. Являясь косвенным инструментом регулирования экономики, она играет огромную роль в ее развитии и оказывает существенное влияние на уровень жизни населения.

Инструменты реализации налогово-бюджетной политики государства

Реализация налогово-бюджетной политики государства основана на использовании определенных инструментов.Под инструментами в данном случае принято понимать экономические механизмы, посредством которых обеспечивается достижение целей бюджетно-налоговой политики.

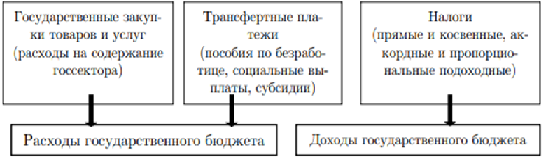

Основными инструментами налогово-бюджетной политики выступают доходы и расходы государственного бюджета (рисунок 2).

Рисунок 2. Инструменты налогово-бюджетной политики. Автор24 — интернет-биржа студенческих работ

Основным источником доходов государственной казны выступают налоговые поступления.Налог представляет собой безвозмездный, обязательный платеж, который взимается с физических и юридических лиц посредством отчуждения принадлежащих им денежных средств с целью финансового обеспечения деятельности государства и выполнения его функций.Налоги делятся на несколько видов:

- прямые;

- косвенные;

- подоходные;

- аккордные.

Прямые налоги взимаются государством непосредственно с имущества либо доходов субъектов налогообложения (физических и юридических лиц).

Косвенные налоги устанавливаются качестве надбавки к цене товаров и услуг, реализуемых на рынке. Примером прямого налога выступает подоходный налог, примером косвенного – акцизы и НДС.

Аккордные налоги устанавливают на определённом уровне, независящем от доходов экономического субъекта в то время, как подоходные налоги представляют собой процент от доходов.

Расходы государственной казны складываются из трансфертных платежей и расходов на содержание государственного сектора экономики.

К числу первых относятся различные виды государственных субсидий, социальных выплат и пособий (например, пособие по безработице). Вторые же представлены государственными закупками товаров и услуг, необходимых для обеспечения функционирования государственного аппарата.

Таким образом, инструментами налогово-бюджетной политики выступают доходы и расходы государственного бюджета. Основным источником формирования его доходов выступают налоги, в то время как его расходы могут быть представлены трансфертными платежами и государственными закупками. Каждый из инструментов налогово-бюджетной политики оказывает особое влияние на экономику страны, а их выбор и соотношение определяется фазой экономического цикла.

Методы налогово-бюджетной политики государства

Под методами налогово-бюджетной политики в общем виде следует понимать способы и механизмы использования ее инструментов. Отталкиваясь от основных инструментов налогово-бюджетной политики, можно выделить следующие методы ее реализации:

- повышение либо понижение налогов;

- рост либо сокращение объемов государственных закупок;

- увеличение или сокращение трансфертов.

Таким образом, методы налогово-бюджетной политики государства могут быть сведены способам регулирования и управления формированием доходных и расходных статей государственного бюджета.

Механизмы налогово-бюджетной политики государства и их использование имеют ряд особенностей, определяемых фазой экономического цикла и соответствующим ей видом бюджетно-налоговой политики.

Так, например, основными инструментами реализации налогово-бюджетной политики стимулирующего типа выступают сокращение налогов, рост объемов государственных закупок и увеличение трансфертов.

В то же время для налогово-бюджетной политики сдерживающего типа, напротив, характерно увеличение налогового бремени, уменьшение объемов государственных закупок и сокращение трансфертов.

Основным инструментом налогово-бюджетной политики дискреционного типа выступает изменение налоговых ставок, а не дискреционной – индексация доходов, подоходный налог, различные социальные выплаты и пособия по безработице.

Так или иначе, именно управление налогами и трансфертными платежами служит основным механизмом реализации налогово-бюджетной политики государства, позволяющим добиваться поставленных целей. Государственным закупкам отводится второстепенная роль.