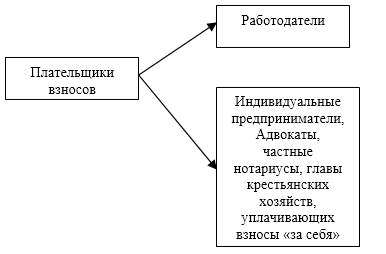

Уплата страховых взносов на обязательное пенсионное, медицинское и социальное страхование в связи с материнством и на случай временной нетрудоспособности регулируется Федеральным законом № $212$-ФЗ от $24$ июля $2009$ г. Все плательщики данных взносов делятся на две группы, со своим порядком уплаты взносов и предоставления отчетности:

Рисунок 1.

Работодатель начисляет страховые взносы на выплаты, связанные с трудовыми отношениями, на выплаты по договорам гражданско-правого характера, авторского заказа и лицензионным соглашениям. Это не относится к расчетам с индивидуальными предпринимателями. Они оплачивают страховые взносы сами за себя.

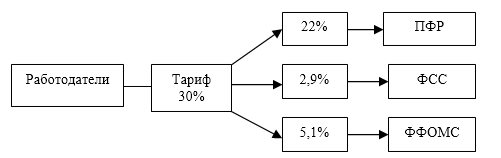

Взносы платят в три фонда: Пенсионный Фонд России (ПФР), Фонд социального страхования (ФСС) и Фонд обязательного медицинского страхования (ФФОМС). Общий основной тариф составляет $30\%$. Для ряда работодателей определены льготные тарифы.

Рисунок 2.

Начисляются взносы в каждый внебюджетный фонд по общему тарифу до момента, когда выплаты в пользу каждого сотрудника не превысят предельную сумму. Выплаты при этом рассчитываются нарастающим итогом за календарный год. Для каждого фонда предельный размер индивидуальный.

В ФСС перечисляют не только взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством, но еще и взносы на страхование от несчастных случаев и профзаболеваний. Их второе название - взносы на травматизм. Базой для начисления служат те же выплаты, что и для обычных страховых взносов. Взносы на травматизм имеют свои особенности. У них нет предельной базы для последующего применения пониженного тарифа. Еще одна специфическая особенность, если в гражданско-правовом договоре предусмотрены взносы на травматизм, то работодатель обязан их перечислить в ФСС. При этом обычные страховые взносы в соцстрах по договорам такого вида не начисляются.

В бухгалтерском учете работодатели начисляют взносы ежемесячно в том месяце, к которому данные взносы относятся. С отпускных страховые взносы начисляются параллельно с отпускными не позднее, чем за $3$ дня до начала отпуска.

Для бухгалтерского учета страховых взносов применяется счет $69$ «Расчеты по социальному страхованию и обеспечению» и ряд субсчетов к нему. Проводки формируются следующим образом:

- Дебет $20$ ($25$, $26$, $44$….)

- Кредит $69$ «Расчеты по социальному страхованию и обеспечению»

- субсчета «Расчеты с ПФР», «Расчеты с ФФОМС», «Расчеты с ФСС по взносам на случай временной нетрудоспособности и материнства», «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний»

Уплаченные взносы отражаются проводкой:

- Дебет $69$ «Расчеты по социальному страхованию и обеспечению»

- Кредит $51$ «Расчетный счет»

Перечисление страховых взносов надо произвести не позднее пятнадцатого числа месяца, который следует за месяцем начисления. Уплачиваются взносы в каждый внебюджетный фонд отдельными платежными поручениями в рублях и копейках.

За неуплату страховых взносов в ФСС и ПФР предусмотрены штрафы:

- за неуплату или неполную уплату по причине занижения расчетной базы, неправильного расчета или прочих неправомерных действий – $20\%$ недоимки;

- за умышленную неуплату или неполную уплату – $40\%$ недоимки;

- за неполную уплату взносов «по травматизму» - $20\%$ от суммы к уплате;

- за умышленную неуплату или неполная уплату взносов «по травматизму» - $40\%$ от суммы к уплате.

Для расчета страховых взносов необходимо выплаты каждому сотруднику умножить на тариф конкретного внебюджетного фонда. Сумма таких выплат называется базой. Для расчета базы из общей суммы выплат, вычитаются вознаграждения, освобожденные от взносов. База определяется в конце месяца нарастающим итогом по каждому работнику индивидуально. Для этого ведется карточка индивидуального учета выплат и взносов. В расчет берутся только суммы, начисленные в данной организации. Взносы начисляют с выплат только в рамках трудовых отношений. Доход в натуральной форме, также облагается страховыми взносами.

Существуют выплаты, которые не являются объектом обложения страховыми взносами. Это выплаты за не трудовые отношения. К ним относятся дивиденды. Не облагаются взносами выплаты по договорам купли-продажи, аренды, ссуды или займа. Существуют выплаты, которые освобожденные от взносов статьей $9$ закона № $212$-ФЗ:

- государственные пособия;

- компенсации, кроме компенсаций за неиспользованный отпуск;

- материальная помощь единовременная связанная со стихийным бедствием или чрезвычайными обстоятельствами;

- материальная помощь при рождении или усыновлении ребенка, в сумме до $50000$ рублей;

- материальная помощь в случае смерти члена семьи;

- материальная помощь не более $4000$ рублей на одного сотрудника в год;

- суммы на личное страхование работников;

- оплата дополнительного пенсионного страхования в сумме не более $12000$ рублей;

- плата за дополнительное социальное обеспечение;

- суммы, перечисленные на негосударственное пенсионное обеспечение;

- стоимость форменной одежды;

- плата за обучение;

- возмещение процентов по кредитам на покупку жилья для сотрудников;

- командировочные расходы;

- прочие редкие выплаты.

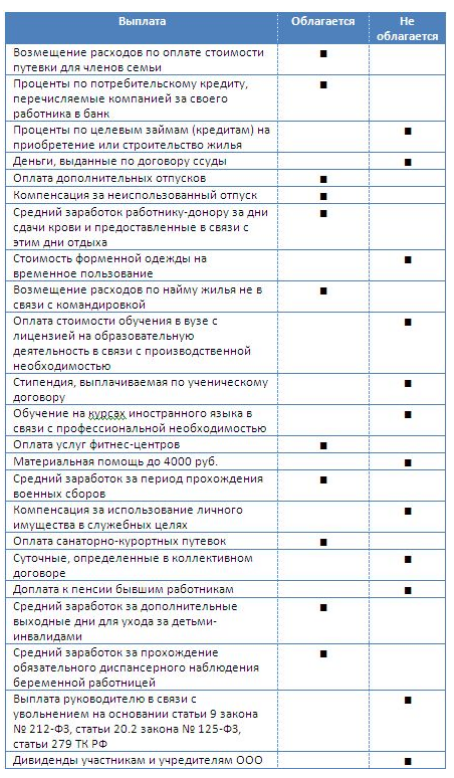

В таблице представлены выплаты, с указанием включаются ли они в базу по страховым взносам или нет.

Рисунок 3.