Экспортная выручка

Экспортная выручка для целей бухгалтерского учета признается согласно ПБУ3/2006, где указано, что дата признания дохода устанавливается предприятием самостоятельно.

Признание даты экспортной выручки зависит от даты перехода права собственности на продукцию отгруженную. На момент отгрузки и перехода права собственности на товар к иностранному покупателю в бухучете делается проводка:

- Дебет 62 «Расчеты с покупателями и заказчиками»,

- Кредит 90 «Продажи», субсчет 1 «Выручка экспортная».

В налоговом учете экспортная выручка на дату отгрузки отражается в регистре налогового учета выручки.

Если по сделке не был получен аванс, то на дату перехода права собственности в бухгалтерском и налоговом учете осуществляется пересчет выручки в валюте в рубли по курсу, установленному ЦБ РФ.

На момент получения экспортной выручки на транзитный счет в бухучете делаются проводки:

- Дебет 52 «Валютные счета», субсчет «Транзитный валютный счет»

- Кредит 62 «Расчеты с покупателями и заказчиками».

Курсовая разница

Параллельно определяется курсовая разница. Положительная курсовая разница образуется, если курс ЦБ РФ на дату отгрузки был меньше, чем курс на дату получения выручки на транзитный счет. Положительная курсовая разница в учете фиксируется записью:

- Дебет 62 «Расчеты с покупателями и заказчиками»,

- Кредит 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы».

Положительные курсовые разницы в налоговом учете признаются внереализационными доходами и включаются в регистр налогового учета. Отрицательная курсовая разница формируется, если курс ЦБ РФ был на дату отгрузки больше, чем курс на дату получения выручки от экспортных операций на транзитный счет. Отрицательная курсовая разница отражается в учете проводкой:

- Дебет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы», аналитика «Курсовая разница».

- Кредит 62 «Расчеты с покупателями и заказчиками».

В налоговом учете отрицательная курсовая разница считается внереализационным расходом и включается в необходимый регистр налогового учета.

Контрактом может быть предусмотрена предварительная сто процентная оплата. Такая оплата называется авансом в сумме полной стоимости подлежащих отгрузке товаров. Контрактом может быть оговорена частичная предварительная оплата, которая называется авансом в сумме части стоимости отгружаемых товаров. Сумма полученного аванса в бухгалтерском учете признается в рублях по курсу, который действует на дату пересчета в рубли полученного аванса или предварительной оплаты.

Если договором согласован аванс - 100 % экспортной выручки, то не зависимо от признания выручки в учетной политике размер выручки совпадет. Статья 9 Закона 173ФЗ гласит, что между резидентами могут производиться расчеты в валюте по операциям между комиссионерами и комитентами при оказании услуг, связанных с передачей товаров, а также по операциям по договорам транспортной экспедиции, перевозки и фрахтования, а также по договорам страхования грузов.

Заключение договора перевозки и страхования груза, а также транспортной экспедиции возможно как с российской, так и с иностранной компанией. Цена услуги по данному договору может быть согласована в рублях или в иностранной валюте.

В учетной политике предприятия для целей бухгалтерского и налогового учета требуется отразить даты признания в учете расходов. Учет расходов по экспортным договорам не имеет отличий от учета расходов по любым иным контрактам.

Следует учитывать, что период применения вычетов при приобретении товаров, работ, услуг которые используются для операций облагаемых по разным ставкам и период применения вычетов по операциям, облагаемым по ставке 0% различен, поэтому для целей бухгалтерского учета в учетной политике необходимо указать порядок использования счета 19 для очередности отражения расчетов с бюджетом по НДС при применении ставки 0%.

Учете НДС по экспортным операциям

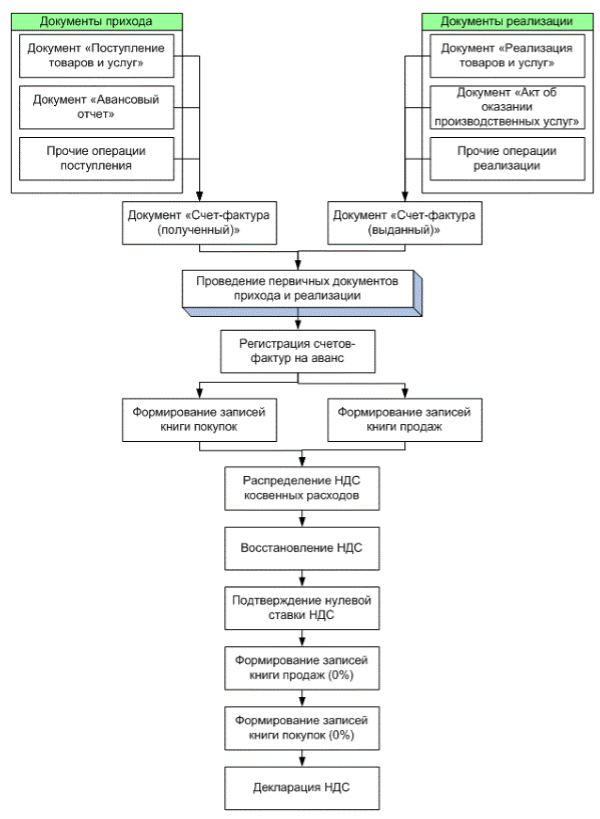

Схема учета НДС по экспортным операциям представлена на схеме:

Рисунок 1.

Предприятие может осуществлять продажу товара на экспорт через посредников, подразумевающую заключение договора комиссии или агентского договора. При этом вознаграждение может определяться в иностранной валюте или в валюте РФ.

Если согласно договору с посредником экспортная выручка перечисляется на валютные счета комиссионера или агента, то на основании отчета в бухучете признается выручка и отражается обычной проводкой, которая рассматривалась выше.

Курсовые разницы, которые возникают на валютном счете посредника признаются в учете посредника.

Курсовые разницы по расчетам за проданные товары отражают, на основании отчета, в бухгалтерском и налоговом учете комиссионера или агента. С 2007 года валютное законодательство больше не содержит обязательства о продаже валютной выручки. Решение о продаже части или всей валютной выручки принимается организацией в добровольном порядке.

Резидент выдает уполномоченному банку распоряжение на продажу определенной суммы валютной выручки и перечислении суммы в рублях на свой банковский счет в рублях.

Форма распоряжения определяется уполномоченным банком.

При оформлении документов по операциям купли-продажи иностранной валюты, необходимо обращать внимание на определенные моменты, а в частности:

- договоры на заключение сделок и разовые поручения должны содержать подписи уполномоченных лиц банка и клиента;

- поручения на покупку и продажу валюты должны содержать отметки о том, что сумма в валюте или рублях, предназначенная для покупки или продажи иностранной валюты списывается со счета клиента в безакцептном порядке;

- в поручениях на покупку или продажу валюты должны быть подписи уполномоченных работников банка и отметки о проверке соответствия подписей, печати клиента образцам и достаточности средств на счете, а также подписи ответственных сотрудников по валютному контролю о соответствии операции требованиям валютного законодательства;

- соблюдение условий сделок купли-продажи, указанных в поручениях, в частности: сроки, курсы, суммы.

Согласно пункту 12 ПБУ «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» курсовые разницы отражаются в бухгалтерском учете и отчетности в отчетном периоде, к которому дата исполнения обязательств по оплате относится или за который составлена отчетность.

Курсовые разницы зачисляются на финансовые результаты предприятия в качестве прочих доходы или прочих расходы.