Ликвидность коммерческого банка

Ликвидность любого коммерческого банка является самой важной характеристикой, а так же важным качеством для активов банка.

Ликвидность коммерческого банка является способностью любого банка в полном объеме, а так же в кратчайшие сроки выполнять свои обязательства.

Структура активов коммерческого банка оказывает существенное влияние на уровень ликвидности банка.

Ликвидные активы банка и их классификация

Ликвидными активами коммерческого банка называют группу активов, которые могут быстро и качественно реализованы в денежные средства. Ликвидностью активов банка называют скорость и легкость в реализации активов в денежные средства.

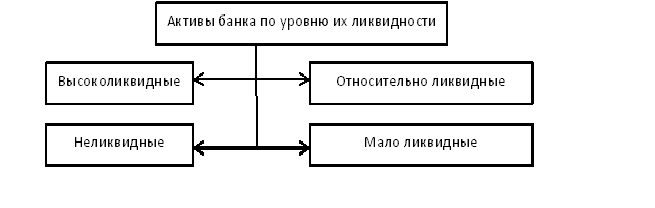

Существует классификация активов банка по уровню их ликвидности:

Рисунок 1. Активы банка по уровню их ликвидности. Автор24 — интернет-биржа студенческих работ

- Высоколиквидные или первоклассные ликвидные активы банка. Такие активы представляют собой денежные средства в кассе банка, на счетах банка (корреспондентские счета в ЦБ, счета в других банках), а так же ценные бумаги, принадлежащие государству.

- Относительно ликвидные активы банка. Такие активы представляют собой краткосрочные кредиты (сроком до 30 дней), кредиты, выданные другим банкам (межбанковские кредиты), депозиты на срок «до востребования», краткосрочные векселя, факторинговые операции.

- Менее ликвидные активы банка. Такие активы выражаются в форме долгосрочных активов и инвестиций.

- Неликвидные активы банка. К таким активам относят нематериальные активы банка (реклама, патенты и т.д.), оборотные активы – здания, сооружения, а так же просроченную задолженность по выданным кредитам.

Такую классификацию ликвидности активов определил Центральный банк.

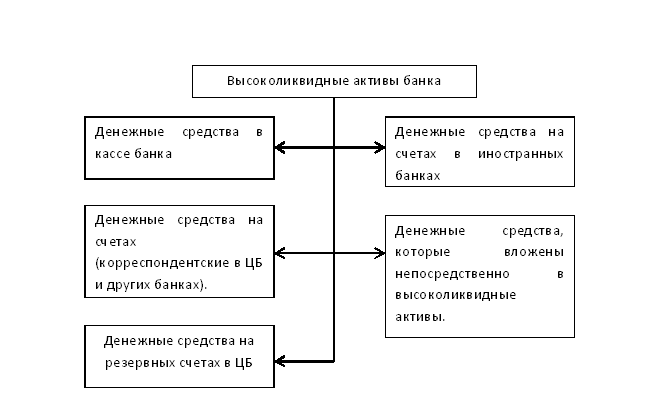

Высоколиквидные активы банка

К высоколиквидным банковским активам относят активы, имеющие денежную форму, а именно: денежная наличность в кассе банка, остатки денежных средств других коммерческих банков на счетах корреспондентских счетах. К таким активам можно так же отнести резервы, которые характеризуются легко реализуемостью в денежную форму, например ценные бумаги государства.

Чем больше высоколиквидных активов в структуре активов коммерческого банка, тем выше уровень ликвидности баланса банка.

Представим классификацию высоколиквидных активов:

Рисунок 2. Классификация высоколиквидных активов. Автор24 — интернет-биржа студенческих работ

Анализ высоколиквидных активов

Для того чтобы определить уровень ликвидности активов коммерческого банка, необходимо произвести анализ банковских активов.

Задачами выполнения анализа активов банка являются выявление части активов, приносящих банку доход, в бухгалтерском балансе, а также их соотношения; выявление структуры кредитного портфеля коммерческого банка, включая вложения и другие активы по всем отделениям и филиалам банка.

Анализ качества ликвидных активов коммерческого банка в части диверсификации активов включает в себя следующие этапы:

- Определение степени (динамики) уменьшения ликвидности активов банка. Это означает определение групп высоколиквидных активов;

- Расчет объема высоколиквидных активов, так же определение их удельного веса в общей сумме всех активов банка;

- Определение доли самых ликвидных активов в общей сумме активов банка;

- Определение размера каждого вида активов, которые приходятся на каждый рубль привлеченных банком средств;

- Определение размера каждого вида активов, которые приходятся на каждый рубль уставного фонда банка;

- Определение уровня достаточности высоколиквидных активов банка. При осуществлении такой оценки, необходимо брать в расчет то, что минимальный уровень ликвидных активов состоит из наличности, средств на корреспондентском счете в ЦБ в примерном размере, равном 5-10 % от итога пассива.

Для проведения анализа активы банка необходимо разбить по группам, характеризующим основные направления размещения ресурсов банка. Такая разбивка осуществляется в зависимости от анализируемой группы активов, характеризующихся по степени ликвидности.

После осуществления группировки активов, необходимо произвести следующие действия:

- Произвести расчет удельного веса каждой группы (в нашем случае – высоколиквидные активы) в валюте баланса банка;

- Произвести расчет динамики каждой статьи баланса в абсолютных величинах;

- Произвести расчет темпов роста по каждой статье, в отношении предыдущих периодов. Итог расчета записывается в процентах;

- Выявить итоговую сумму работающих активов. Работающие активы – это те, которые приносят доход банку;

- Произвести анализ динамики активов, приносящих доход банку;

- Произвести оценку активов по отношению к уровню ликвидности, а так же по отношению к доходности.

С помощью данных высоколиквидных активов можно рассчитать уровень мгновенной ликвидности банка.

Коэффициент мгновенной ликвидности дает характеристику степени ликвидности коммерческого банка в очень короткие сроки, может достигать лишь пару дней. Минимальное значение ,которое рекомендовано к поддержанию – 15%.

Формула для осуществления расчета:

$Км_{Лик} = \frac{Высоколиквидные \ активы}{Обязательства \ до \ востребования}$

В роли высоколиквидных активов выступают – остатки денежных средств в кассе, на счетах в ЦБ и на счетах в других банках (корреспондентские счета).

Обязательства до востребования представляют собой: остатки на расчетных счетах клиентов банка, остатки на корреспондентских счетах других коммерческих банков, средства в расчетах.

Управление высоколиквидными активами

В процессе управления высоколиквидными активами осуществляется оценка их достаточности, необходимая для поддержания оптимальной деятельности кредитной организации, а также осуществляется оценка структуры высоколиквидных активов, иными словами - соотношение между денежными средствами и краткосрочными финансовыми вложениями.

Помимо этого управление денежными средствами включает в себя оценку источников поступлений, а так же направлений платежей денежных средств.

Рассмотритм функции, которые выполняют высоколиквидные активы банка. Так, транзакционная функция позволяет осуществлять сделки в условиях не совпадения времени платежа и зачисления денежных средств. Страховая функция обеспечивает кредитную организацию денежными средствами, на случай незапланированных расходов. Спекулятивная функция помогает совершать сделки по финансированию доходных проектов.

В процессе управления высоколиквидными активами необходимо осуществлять контроль над их характеристиками, а именно – над качеством и достаточностью. Этот контроль необходим для обеспечения выполнения функций высоколиквидных активов.