Ценная бумага и ее виды

Экономическая система страны представлена комплексом подсистем. Они различаются объектом, при помощи которого осуществляется экономическое взаимодействие между субъектами рынка. Так, одной из подсистем экономики страны является рынок фондовых отношений. Он представляет собой совокупность хозяйственных взаимоотношений в части выпуска и распоряжения ценными бумагами.

Таким образом, главным объектом на рынке фондового обращения является ценная бумага.

Она носит двойственный характер. Сама, как физический объект сделок не имеет ценности, при этом подвергается строгим нормам оформления, хранения, инвентаризации, а также четким методам осуществления процессов передачи от одного субъекта к другому. То есть, выступает товаром. С другой стороны, ценность финансового инструмента определяется денежными или капитальными активами, которые он выражает. То есть, цена зависит не от самого типа ценной бумаги, а от имущественного или денежного права, для выражения которого она выпущена.

Гражданским кодексом РФ определен перечень документов, которые признаются ценными бумагами. К ним относят:

- акции;

- облигации государственной и частной эмиссии;

- векселя;

- сертификаты депозитных и сберегательных счетов;

- закладные;

- долговые обязательства;

- складские свидетельства.

Кроме того, существуют производные финансовые инструменты, где выше перечисленные объекты могут выступать базовой основой. Сюда входят опционы, фьючерсы и свопы.

Субъекты рынка могут проводить с объектами различные виды операций, как правило, с целью извлечения дополнительной доходности по имеющимся в обороте, либо по свободным денежным и капитальным активам. Как правило, принято инвестировать в ценные бумаги. Хотя существуют участники фондовых отношений, которые не осуществляют непосредственной деятельности с финансовыми инструментами, а занимаются лишь их хранением, регистрированием, учетом и осуществлением контроля за их передачей от одного владельца к другому.

Инвестиции в ценные бумаги

Законодательство РФ определяет инвестирование, как возможность проведения фондовых операций с целью получения дополнительной прибыли. Инвесторами могут выступать юридические и физические лица, осуществляя инвестирование имеющихся у них гражданских прав, то есть денежных и капитальных активов, находящихся в обороте, либо в свободном обращении. Кроме того, инвестиции могут быть представлены имущественными правами, но при условии, что последние могут быть выражены в денежном эквиваленте.

Для создания безопасного экономического пространства для осуществления инвестиционной деятельности со стороны специализированных государственных органов оказывается регулирующая и контролирующая функции. Такой подход позволяет стандартизировать процессы на рынке, а также адаптировать их под изменяющиеся параметры рыночных показателей.

Инвесторами могут быть следующие субъекты:

- физические лица (частные и профессиональные, например, брокеры);

- коллективные представители (пенсионные, паевые фонды, а также страховые и инвестиционные компании);

- коммерческие предприятия разных форм собственности;

- государственные структуры разного уровня организации.

Суть инвестиционной деятельности сводится к созданию перечня финансовых инструментов, позволяющих извлекать доход в краткосрочной и долгосрочной перспективе в зависимости от целей, стоящих перед их владельцем.

Инвестиционный или финансовый портфель – это некая совокупность финансовых инструментов, приобретенных юридическим или физическим лицом.

Для создания эффективного портфеля определяются тактические и стратегические цели по доходам. Затем определяется уровень рисков по каждому из инструментов. Кроме того, важным показателем для ценных бумаг является степень их ликвидности. Чем она выше, тем быстрее можно произвести обмен финансовых инструментов на денежные средства.

Портфельные инвестиции считаются эффективными, если приносят достаточный доход при сохранении относительно невысокого уровня рисков по каждому из финансовых инструментов портфеля в отдельности.

Таким образом, для формирования портфеля его владельцу, или посреднику, выполняющему функции по доверительному управлению, необходимо учесть соотношение множества факторов, влияющих на доходность ценных бумаг портфеля.

Понятие корреляции ценных бумаг

На доходность ценных бумаг в определенный период времени влияют внешние и внутренние факторы, определяющие цены на финансовый инструмент. К таким факторам относят:

- внутренний валовый продукт;

- уровень инфляции;

- значение процентной ставки на момент времени;

- средне расчетная корпоративная прибыль;

- особенности конкретного фондового инструмента, входящего в инвестиционный портфель.

Очевидно, что влияющие на эффективность вложений факторы имеют динамический характер и оказывают влияние друг на друга. Поэтому для определения степени изменений цены по активам используют метод корреляции.

Корреляция – это статистический метод определения взаимосвязи между двумя или более величинами, когда изменение одной из них или нескольких влечет за собой изменение всех других величин.

Математически данный метод описывается коэффициентом корреляции, который принято обозначать R.

В случае с финансовыми инструментами этот коэффициент показывает взаимосвязь между ними в части их прибыльности.

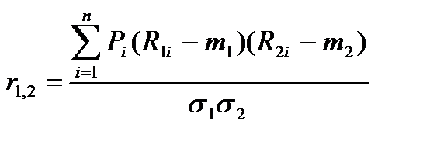

Формула определения коэффициента корреляции по двум активам портфеля:

Рисунок 1. Формула определения коэффициента корреляции. Автор24 — интернет-биржа студенческих работ

где $r_{1,2}$– коэффициент корреляции между активами, $R_1i$, $R_2i$ – возможные значения нормы прибыли по каждому активу соответственно, $m_1$, $m_2$ – ожидаемые значения нормы прибыли, $σ_1$, $σ_2$ – показатели риска.

Данный показатель может иметь значение от -1 до 1. При этом, чем выше величина коэффициента, тем выше прибыль по финансовому инструменту. Если величина коэффициента стремится к единице, то активы оказывают сильное взаимное влияние друг на друга, если же величина корреляционного коэффициента стремится к нулю, то связь их не очевидна.

Инвестору необходимо добиться соотношения риска и дохода по ценной бумаге, которое позволит получить возможный уровень доходности при изменениях экономических и статистических данных.

Например, для долгосрочных инструментов, таких как, долговые государственные обязательства взаимосвязь риска с доходностью может быть рассчитана по формуле:

$R = Rf + β (Rd - Rf)$, где $R$ – планируемая норма дохода, $Rf$ – ставка доходности, $Rd$ – доходность по рынку в целом.