Понятие и сущность долгосрочных инвестиций

Инвестирование как таковое представляет собой вложение денежных средств в какой-либо проект с целью поучения полезного эффекта в будущем. Как правило, такой «полезный эффект» измеряется финансовой прибылью и доходом.

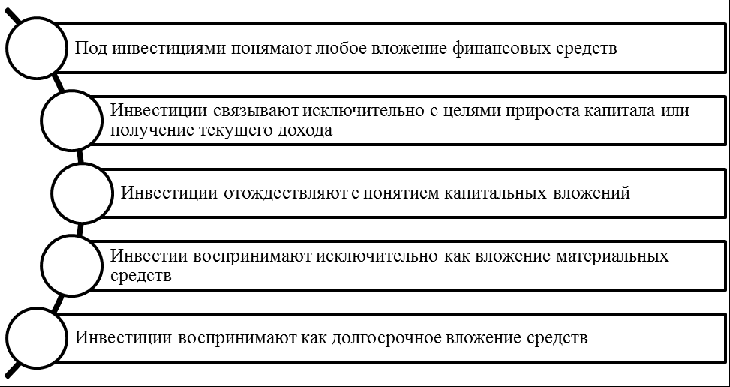

На сегодняшний день не существует единого подхода к определению термина «инвестиции». Множество подходов к определению их сущности, в свою очередь, порождает определенные ошибки в понимании самого термина (рисунок 1).

Рисунок 1. Ошибки в понимании термина «инвестиции». Автор24 — интернет-биржа студенческих работ

Раскрывая типичные ошибки в понимании термина «инвестиции», определим их сущность.

Во-первых, инвестиции ошибочно отождествляют с вложением исключительно финансовых ресурсов. Это неверно. В качестве инвестиций помимо денежных средств могут выступать материальные и нематериальные ресурсы. Во-вторых, целью инвестирования, особенно долгосрочного, помимо получения прибыли могут выступать иные полезные эффекты, например, снижение социальной напряженности.

Инвестиции не тождественны капитальным вложениям. Кроме того, понимая под ними любое вложение финансовых средств их ошибочно путают с отложенным потреблением.

Наконец, инвестиции принято воспринимать как долгосрочное вложение средств, что в корне неверно. Несмотря на то, что именно долгосрочное инвестирование является наиболее прибыльным, инвестиции могут быть рассчитаны на любой период. Поэтому всю их совокупность принято делить на две группы: кратко- и долго- срочные инвестиции.

Долгосрочные инвестиции – это инвестиции, осуществление которых рассчитано на длительный период времени (более 1 года). Наиболее распространенными направлениями долгосрочных инвестиций выступают инвестиции в недвижимость и ценные бумаги.

Осуществление долгосрочных инвестиций требует серьезной подготовки и обоснования принятия инвестиционного решения.

Подготовка к долгосрочному инвестированию

Момент принятия инвестиционного решения очень важен и сложен одновременно. Он требует всестороннего анализа и экономического обоснования. На первоначальном этапе инвестору необходимо определиться с объектом инвестирования. Иначе говоря, понять, куда и во что он готов вкладывать деньги.

Несмотря на то, что долгосрочные инвестиции считаются одними из наиболее прибыльных (доходных), они также отличаются высоко рисковым характером. Поэтому анализ и оценка рисков заслуживают особого внимания. Важно не просто определить потенциально возможные риски, но также оценить вероятность их наступления и определить способы борьбы с ними. При этом не все риски поддаются управлению, поэтому инвестору зачастую остается лишь минимизировать негативные последствия их наступления.

Оценивая риски инвестиционного проекта необходимо соотнести их с уровнем ожидаемой доходности инвестиционных вложений. Чрезмерно высокие риски способны вызвать отказ от инвестирования в проект или же повысить требуемый уровень доходности.

Основные этапы подготовки к принятию решения о долгосрочном инвестировании представлены на рисунке 2. Рассмотрим их более подробно.

Рисунок 2. Этапы подготовки к долгосрочному инвестированию. Автор24 — интернет-биржа студенческих работ

Итак, прежде всего, определяются возможные объекты инвестирования и оцениваются потенциальные риски проектов. Изучается общая конъюнктура рынка и прогнозы экспертов на будущее.

Далее составляются прогнозы вариантов инвестирования и определяется наиболее выгодный из них. Выгодность в данном случае представляет собой сочетание наиболее высокой доходности и наиболее приемлемого риска. Особое внимание уделяется сроку окупаемости. По итогам анализа принимается окончательное решение.

После принятия инвестиционного решение наступает сам процесс инвестиций. Он может принимать различные формы, будь то покупка акций или иных ценных бумаг, вложение денег в недвижимость, партнерское финансирование инвестиционных проектов и пр.

Одновременно с началом инвестирования начинается непрерывное наблюдение за рынком. Наличие существенных колебаний и конъюнктурных изменений приводит к необходимости внесения соответствующих корректив в инвестиционный портфель и избавление от невыгодных активов.

Наконец, одним из важнейших этапов долгосрочного инвестирования выступает аудит и оценка инвестиций. Их основной задачей выступает контроль за распределением вложенных средств, сопоставление расходов и реально получаемыми доходами и определение общей эффективности инвестиционного процесса.

Способы оценки долгосрочных инвестиций

Оценка эффективности долгосрочных инвестиций служит озоновой для принятия оптимальных решений и позволяет определить степень достижения инвестиционных целей.

В основе оценки долгосрочных инвестиций лежит определение экономического эффекта, представляющего собой разницу между полученными результатами и понесённым на их достижение затратами. Иначе говоря, оценка долгосрочных инвестиций опирается на сравнение величины полученного инвестором дохода с величиной общих инвестиционных затрат.

Затраты, понесенные инвестором, не должны превышать итоговую прибыль. В противном случае такие вложения считаются убыточными, и от них стоит отказаться.

Оценка долгосрочных инвестиций опирается на два вида показателей:

- комплексные (не учитывающие фактор времени);

- дисконтированные (учитывающие ценность будущих денежных поступлений по отношению к текущему периоду).

Также все показатели оценки эффективности долгосрочных инвестиций можно разделить на:

- абсолютные, отражающие эффект;

- относительные, показывающие эффективность.

Первые определяются разностью доходов и расходов, а вторые представляют собой их соотношение.

В процессе оценки долгосрочных инвестиций используются различные методы традиционного и специального экономического и инвестиционного анализа. Так или иначе, оценка долгосрочных инвестиций выступает неотъемлемым элементом принятия инвестиционного решения о долгосрочном инвестировании. Не последнюю роль в нем играет и оценка рисков.