Если говорить о бюджете, нужно сначала определить, что же это такое, ведь существует множество понятий, которыми характеризируют бюджет. Иными словами бюджет — это конкретный подробный план сбора и использования ресурсов экономическими агентами за определённый период.

Внедряясь в сущность бюджета, следовало бы заметить, что бюджет является центральным звеном финансовой системы государства. Как экономическая категория бюджет выражает систему экономических отношений между бюджетами разных уровней, между органами государственной власти и сетного самоуправления юридическими лицами, населением, которая основана на бюджетном праве — совокупности юридических норм которым устанавливаются права законодательных и исполнительных органов власти в области бюджета.

Бюджетная законодательная база включает бюджетный кодекс РФ, акты, регулирующие бюджетные правоотношения, федеральные законы, федеральный закон о федеральном бюджете, законы субъектов федерации, нормативно-правовые акты органов местного самоуправления.

Налоги

Первый и самый очевидный источник наполнения бюджета - сбор денег с населения. Ведь общественные блага (безопасность, инфраструктура) нужны всему населению, и поэтому будет логично, если каждый оплатит часть расходов на их создание.

Налогом называется платёж государству, который должны осуществить фирмы или население в соответствии с некоторым принципом и который не является платой за конкретную встречную услугу со стороны государства.

Государство может использовать несколько налогов, которые устанавливаются по различным принципам и имеют различное влияние на хозяйство.

Прямые налоги

Наиболее простой способ обложить всех жителей налогом - брать с каждого человека фиксированную сумму денег. Такой налог называется подушным налогом (от слова "душа", то есть человек).

Особенностью этого налога является то, что он не учитывает материальное благосостояние налогоплательщиков. С одной стороны, это недостаток, так как этот налог ложится более тяжёлым бременем на людей с маленьким доходом, чем на богатых людей. Например, один и тот же налог в $100$ рублей в месяц гораздо больше ухудшит материальное положение человека с месячным доходом в $150$ рублей, чем человека с доходом в $5000$ рублей.

Другим вариантом взимания налогов пропорционально благосостоянию может быть налог на имущество. Он может налагаться как определённый процент его стоимости в единицу времени - например, $0,1\%$ в год. Если, предположим, человек владеет замком, рыночная стоимость которого равна $1$ млн рублей, то он должен будет заплатить $1$ тыс. рублей в год в виде налога. Аналогичный налог с земли (как с имущества) может рассчитываться в зависимости как от рыночной стоимости участка, так и от его площади.

В чем выгоды и недостатки налогообложения людей пропорционально их доходу и имуществу?

С одной стороны, богатство может быть результатом трудолюбия и бережливости, и налог на него окажется налогом на трудолюбивых и бережливых. Но богатство может быть также результатом везения или нечестной конкуренции. Поэтому более высокий налог с богатых людей не наносит вред хозяйству, а, наоборот, исправляет его недостатки.

С другой стороны, богатые люди больше бедных нуждаются в общественном благе "внутренняя безопасность", так как их богатство может скорее стать целью преступников, чем скудное имущество бедняков. Поэтому будет логичным, если они заплатят больше за производство этого блага. Население может облагаться и другими налогами - например, налогом на наследство, который платит получатель "незаработанных" денег.

Облагаться налогом могут также доходы предпринимателей - этот налог называется налогом на прибыль. Поскольку он тоже выражается как доля прибыли (например, $30\%$), собственники фирм, получающих большую прибыль, будут платить больший налог, чем собственники фирм, получающих маленькую прибыль.

Как и в случае с подоходным налогом или налогом на имущество, налог на прибыль может быть для хозяйства "вредным" (если причиной прибыли являются заботы фирмы по снижению затрат фирмы) или нет (если прибыль получена за счёт монопольной власти фирмы или случайного повышения спроса на её продукт).

Все вышеперечисленные налоги слабо учитывают степень потребления общественного блага налогоплательщиками. Например, из всех людей, которые платят подоходный налог, только $20\%$ могут быть заинтересованы в постройке моста, на который будут потрачены деньги, а остальные 80% заплатят за бесполезную для них вещь.

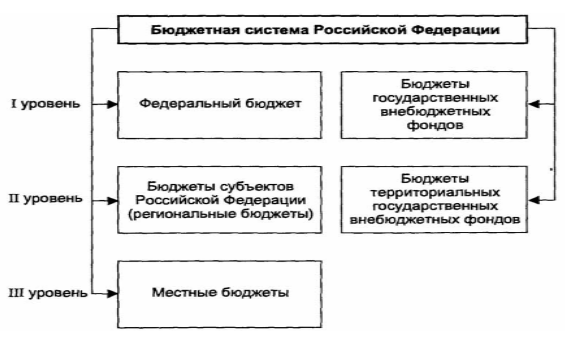

Бюджет имеет свою особою структуру, которою можно представить в таблице трёхуровневой бюджетной системы РФ.

Рисунок 1.

Косвенные налоги

Другим способом сбора денег в бюджет является косвенное налогообложение, которое заключается в установлении налога не на получателя дохода, а на производителя (фирму).

Косвенным налогом является налог на добавленную стоимость (сокращённо - НДС). Добавленной стоимостью называется разница между ценой продажи готового продукта и затратами на приобретение промежуточных благ (стоимость, которую фирма добавила к стоимости потреблённых промежуточных благ). Например, если сапожная фирма купила сырья на $200$ тысяч рублей, произвела из них сапоги, которые были проданы за $300$ тысяч рублей, добавленная стоимость равна $100$ тысячам рублей. Если налог на добавленную стоимость равен $30\%$, то фирме придётся заплатить в виде налога 30 тысяч рублей.

Для того чтобы заплатить этот налог, фирме придётся увеличить цену своего продукта на величину НДС (иначе она понесёт убытки). Поэтому налог на добавленную стоимость в конечном счёте заплатит население, переплачивая за покупаемые блага.

Нетрудно заметить, что если сложить всю сумму выплаченного НДС всеми фирмами на протяжении одной производственной цепочки, то фактически получится налог на конечную цену товара. Таким образом, НДС - это косвенный налог, так как взимается в конечном счёте с получателя дохода, но как бы обходным путём, через повышение цены продукта.

Государство может взимать подобный налог непосредственно с цены готового блага -налог с продаж, который платят фирмы в розничной торговле, продающие потребительские блага. Например, налог с продаж $5\%$ означает, что пальто, за которое продавец получит $100$ рублей, потребитель должен будет купить за $105$ рублей. Налог с продаж взимается с любых розничных продаж благ.

Другие источники дохода

Кроме налогов у государства могут быть еще и другие источники дохода, которые связаны с его участием тем или иным образом в рыночной деятельности.

-

Государство может владеть фирмами и получать прибыль от их деятельности. Например, если в государственной собственности находятся фабрики по производству спичек, то вся прибыль этих фабрик будет поступать в бюджет.

Какими фирмами может захотеть владеть государство?

Во-первых, государство может установить государственную монополию (или регалию) на производство какого-либо блага и получать прибыль путём беспрепятственного повышения цены. Например, государство может владеть предприятиями, производящими спиртные напитки, и получать монопольную прибыль от продажи этого блага по высоким ценам. В принципе это аналогично установлению акциза на алкоголь.

Во-вторых, государство может брать под свой контроль фирмы, являющиеся естественными монополиями, например в сфере транспорта или связи. Правда, это делается для того, чтобы не допустить чрезмерного завышения цены этими монополиями, и поэтому на большой доход государство не может рассчитывать.

Более того, государство может становиться владельцем фирм в заведомо неприбыльной отрасли специально для того, чтобы оказывать им поддержку. Например, это могут быть детские дома, школы, больницы и т. д. Владение такими фирмами означает для государства расходы, а не доходы. А поддержку этих фирм можно рассматривать как отрицательный акциз на их деятельность.

-

Государство может объявить себя собственником всех природных ресурсов и взимать плату за их использование. Таким образом, рента будет не доходом какого-то частного владельца, а источником наполнения бюджета. Поскольку собственность на ресурсы не является священным правом отдельного лица, рента за использование природных ресурсов является вполне уместным видом дохода.

-

Государство может продавать государственное имущество. Например, если государство владеет какой-либо недвижимостью, оно может продать ее, чтобы получить за это деньги. Оно имеет возможность продать государственные предприятия, если это не связано с другими затратами. Если у государства есть запасы каких-либо драгоценностей (золота, драгоценных камней, произведений искусства) или ценных бумаг, оно тоже может продать их для получения денег.