Необходимость и сущность надзора за банковской деятельностью

Банковский надзор – это разновидность государственного регулирования кредитных организаций, осуществляемого надзорными органами посредством специфических процедур, методов и инструментов с соблюдением выработанной мировой и отечественной практикой принципов для поддержания стабильной банковской системы и защищённости клиентов от утраты денежных средств, хранящихся на счетах.

Особая экономическая и социальная природа кредитных организаций, их значимость для развития экономики стран обуславливают необходимость в регулировании банковской деятельности.

Основные элементы банковского надзора

Надзор за банковской деятельностью следует рассматривать как систему, включающую следующие элементы:

- субъекты надзора;

- предмет банковского надзора;

- стадии банковского надзора;

- методы надзорной деятельности;

- принципы банковского надзора.

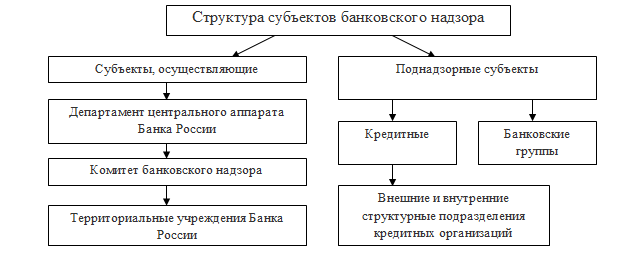

Субъекты надзора рассматриваются двояко:

- с одной стороны, это органы осуществляющие банковский надзор.

- с другой – это поднадзорные кредитные институты (см. рисунок ниже).

Предметом (сферой) надзора за банковской деятельностью являются:

- процессы вступления кредитных организаций в банковский сектор;

- текущая деятельность кредитных организаций;

- процессы управления кредитными организациями;

- процедуры оздоровления кредитных организаций;

- процедуры ликвидации кредитных организаций.

Сфера банковского надзора охватывает все этапы жизнедеятельности кредитных организаций.

Стадии и методы надзора за банковской деятельностью и их характеристика

Банковский надзор в России, как и во многих странах с формирующейся банковской системой, включает три основные стадии надзора:

- Лицензирование деятельности и согласование изменений структуры кредитных организаций.

- Пруденциальный (от английского – благоразумный, осторожный, осмотрительный) надзор – текущий надзор за повседневной деятельностью кредитных организаций.

- Контроль за процедурами оздоровления (санирования) и ликвидацией коммерческих банков с отозванными лицензиями.

Цель надзора на стадии лицензирования – это минимизировать риски допуска в банковский бизнес или в его отдельные сектора кредитные организации, деятельность которых заранее может принести угрозы интересам клиентов.

Стратегическая задача текущего надзора - это обеспечение надёжного уровня управления банком.

Под надёжным управлением понимается управление, которое учитывает и внутренние, и внешние факторы функционирования банка и обеспечивает его дальнейшее развитие.

Для обеспечения взвешенной оценки рисков и финансового состояния кредитной организации в целом надзорные органы уделяют пристальное внимание оценке состояния учёта и контроля.

Методы банковского надзора можно разделить на основные и вспомогательные.

К основным методам следует отнести:

- анализ и оценку финансового положения;

- контроль за соблюдением требований российского и банковского законодательства;

- применение при необходимости мер надзорного реагирования (предупредительные или принудительные).

К вспомогательным (обеспечивающим) методам относят:

- разработку процедурных норм, которые регулируют деятельность банков;

- подготовку и издание нормативных актов, содержащих установленные нормы.

Надзорные органы применяют к банкам в процессе надзора меры воздействия двух типов: предупредительные и принудительные.

Применяемые меры воздействия могут быть или предупредительными или принудительными, в тоже время возможно сочетание мер воздействия разных типов.

Предупредительные меры воздействия характерны для ранних стадий возникновения недостатков, которые не наносят угроз интересам клиентов.

Принудительные меры воздействия используются при условии, что только предупредительные меры недостаточны, банк систематически нарушает российское и банковское законодательство.